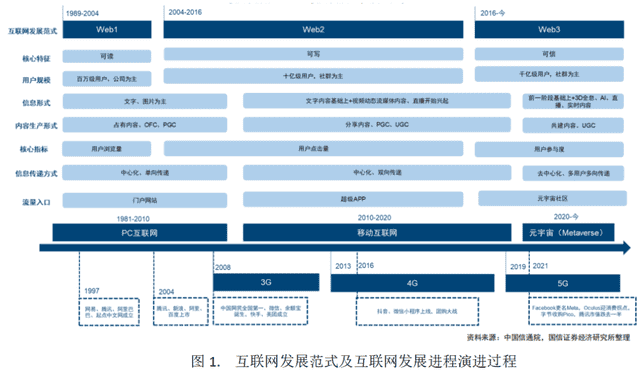

1.1. 行業背景:全新的互聯網范式#誰動了北溪#

互聯網處于大變革前夜:去中心化的Web3時代將以元宇宙生態為全新載體,技術、生態、平臺的大融合將誕生真正的全真虛擬世界,有望重新解構互聯網的發展邏輯。

未來已來:Web2依托流量模式的紅利逐漸枯竭,Web2時代平臺頂層人才開始謀求轉型,巨頭平臺擁抱未來或在監管政策之下尋求微妙的平衡,Web3已在悄然滲透傳統互聯網。

VR/AR是Web3的重要一環:硬件、底層技術和生態都在2021年有關鍵性突破,VR/AR有望在Metaverse大放異彩。

元宇宙各環節的技術支持逐漸完善,VR/AR應用在元宇宙生態之下能夠更好落地。 元宇宙需要5大關鍵技術支撐:VRAR、5G、云計算、AI、區塊鏈,對應實現元宇宙的核心生產要素——數字人(虛擬身份)、XR終端(沉浸體驗)、UGC創作工作(開放創作)、數字資產金融體系經濟體系和落地應用(社會場景),其中VRAR既是進入元宇宙世界的重要硬件入口,同時也能承載游戲、社交、影視等應用場景。

2021-2022是VR/AR產業復蘇的關鍵時間段。從虛擬現實生態角度,近兩年有幾個標志性事件:1)字節收購Pico,2)Facebook更名Meta,3)Quest銷量迎消費級拐點,4)《Halflife:Alyx》引爆市場,5)蘋果未來有望發布現象級虛擬現實設備等。一方面有行業自身技術的日趨成熟,另一方面,互聯網廠商切入虛擬現實產業,產業玩家擴容。虛擬現實產業到了天時地利人和的時點。

1.2.發展現狀

(1)VR/AR出貨量——產能高成長,Oculus獨占鰲頭,Pico本土最強

全球:2021年全球VR/AR出貨量合計1120萬臺,同增92.1%,22Q1全球VR頭顯出貨356.3萬臺,其中Oculus份額占全球VR市場的90%,結合IDC和TrendForce,預計2022年有望達1202萬-1600萬臺,預計2021-2024E行業復合增速達47%,2024年VR/AR總出貨量破5000萬臺;全球VR第一大品牌Meta出貨量占比85%,VR市場集中度相對較高,全球AR第一大品牌微軟出貨量占比32%,AR市場集中度相對分散。中國:2021年中國VR/AR出貨量(不含盒子)約46萬臺,同增38%,22Q1中國VR頭顯(不含盒子)出貨25.7萬臺,同比增長14.8%。其中一體機VR出貨22.8萬臺,占到整體VR出貨的88.9%,Pico Neo3、奇遇Dream、奇遇3依次為消費者市場出貨前三的產品型號,Pico品牌占中國VR總出貨量近70%,愛奇藝VR占比約8%。根據IDC中國,2022年中國VR/AR頭顯市場的總出貨量有望落在100-200萬之間,預計2024年中國出貨量有望實現增速最高點。

(2)市場規模——行業空間大、高增長、高景氣

全球市場規模21-24年復合增速36%,21-26年投資規模復合增速38.5%:1)市場規模:根據Statista,2020年全球VRAR市場規模約為38.9億美元,2021年為48.4億美元,預計2024年全球產業規模有望達121.9億美元,2021-2024年復合在增速或突破36%;2)投資規模:2021年全球AR/VR總投資規模接近146.7億美元,并有望在2026年增至747.3億美元,五年復合增長率(CAGR)將達38.5%。

中國市場規模21-24年復合增速31%,21-26年投資規模復合增速44%:1)市場規模:根據IDC,2021年中國AR/VR市場IT相關支出規模約為21.3億美元,并將在2026年增至130.8億美元,為全球第二大單一國家市場,21-26年復合增速39%。其中AR支出規模將以49.0%的五年CAGR增長,VR支出規模以41.5%的五年CAGR增長;2)投資規模:中國市場AR/VR總投資規模五年CAGR預計將達43.8%,增速位列全球第一。

全球VRAR投資金額逐漸攀升,行業景氣度較高,其中硬件占比31.5%,行業應用占比33.5%,內容占比22.4%。

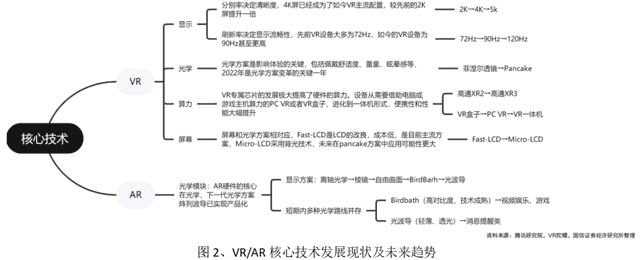

(3)核心技術——VR技術相對成熟,步入軟實力提升期,AR仍處于技術提升期

VR/AR核心技術不斷迭代推動產品升級,但目前VR和AR的發展成熟度略有區別:VR處于硬件、內容全面推進時期,AR還處于硬件成熟度提升期。

VR:VR產品形態相對成熟,體驗感較好,技術路線確定性較強——光學方案的升級(菲涅爾透鏡到已經落地的pancake超短焦)、顯示的迭代方向(LCD-OLED-micro LED 視網膜投影)、芯片升級(高通XR2-高通XR3)。6Dof pancake短焦光學VR一體機是下一代一體機趨勢,未來形態將趨于同質化,核心產業鏈穩定,推動行業步入內容提升期。

AR:AR產品的關鍵難點在光學方案,光學技術仍在演進中(Birdbath到光波導),目前AR主要應用于B端,C端市場尚不成熟,若蘋果為代表的消費電子大廠能發布現象級的AR產品,發轉趨勢有望重新扭轉,當前技術驅動仍然是AR的主邏輯。

1.3.VR/AR產業鏈及市場格局:

(1)VR設備+消費級內容攫取產業鏈73%份額

VR/AR產業鏈包括三個關鍵環節:通信網絡、硬件終端和內容。

網絡基礎包括通信、算法、云平臺等中臺系統。

終端硬件主要包括頭顯整機、感知交互和關鍵器件如芯片、顯示、傳感、存儲、光學等。

內容方面主要包括內容應用和內容生產系統。VR消費級內容占比從2016年的7.7%提升至2021年的35.3%。

(2)互聯網廠商是賽道最大玩家,內容產業仍是藍海

國內外VR/AR的玩家可分為三類:一是互聯網廠商;二是專業硬件廠商,其中核心玩家主要在手機廠商;三是專業VR廠商。截至2021年,互聯網廠商在全球VR/AR市場合計市占率超80%,頭部互聯網廠商具備資金、內容、流量、社交關系鏈等多方位優勢,Meta和字節均通過收購成熟技術的硬件公司進入VR/AR行業,實現閉環,牢牢把握住了VR/AR產業端最具利潤價值的環節。此外,產業鏈上關鍵核心公司如歌爾股份、立訊精密等是VRAR核心玩家的重要代工。 一方面,手機廠商因零部件的供應鏈優勢,核心在于降低成本,分體式VR/AR是其試水的第一步,另一方面,互聯網廠商已有生態和內容優勢,核心在于資金優勢補貼硬件成本,盡早實現商業閉環。當前節點,VR硬件體驗感已趨于成熟,價格區間落在千元,消費級內容的爆發是或將成為VR生態真正向上的拐點。

(3)VR/AR產業鏈及市場格局:B端市場空間不容忽視,專業化深耕是核心

從VRAR的應用端市場來看,未來幾年C端消費級市場的高增確定性較強,B端市場也不容忽視。2020年B端企業級市場空間占比48%(消費者市場占比約52%),工業制造和教育的應用級市場具有爆發潛力,根據艾媒咨詢,2025年工業制造和教育的市場規模有望達335.5/291.92億,2030年有望達564.14/490.43億。

目前B端玩家主要以中小型2B企業解決方案商為主,深耕行業多年,當前互聯網廠商對其威脅較小,主要通過先發優勢和穩定的客戶關系深耕專業化市場。

2、海外:M e t a軟硬兼備,構建完善的V R生態閉環

2.1 .VR產業奇點已至:Quest2破1000萬標志Meta VR步入消費級拐點

VR設備迎1000萬消費級拐點。馬克·扎克伯格在發布首款Quest時曾表示:在一個平臺上約有1000萬人使用及購買VR內容才能使研發人員持續研發及獲利,一旦超過1000萬,VR硬件及內容整體生態系統才會迎來質的跨越。這個觀點已經成為行業的共識,而Oculus Quest2在21年超1000萬的銷量標志是行業步入消費級市場的關鍵拐點。

截至2022H1Quest2累計出貨量約1770萬臺。2022年上半年Quest2出貨量約590萬臺,2020年出貨量280萬臺(Quest2 10月發布),2021年累計出貨量1160臺,截至2022H1,Quest系列累計出貨量約1770萬臺。

Meta的Oculus系列產品在VR市占率已超9O%(22Q1)。Oculus Quest2以性能、低價、舒適度、內容等迅速打開市場——從2014年7月的Oculus Rift至2020年10月最新款OculusQuest2的產品發布,Oculus的市場占有率從20年不足30%提升至22Q1的90%,2021年Oculus平均市占率約為80%。

2.2.VR硬件端

(1)VR系列產品復盤,22Q3將發布Quest Pro,關注Cambria的發布

Meta VR產品變遷復盤:1)PC VR時期:以HTC VIVE、Oculus Rift和索尼的PS VR為代表,三家占據VR硬件領域海內外市場“半壁江山”的局面,Oculus Rift產品定位高端設備,主要用于游戲主機,銷量不及移動VR設備;2)VR一體機時期:Oculus GO作為Facebook第一款可獨立運行且支持3DoF的VR一體機,輕便可移動的頭顯已是不可逆的趨勢,既不用連接手機和PC,為移動端VR一體機“正名”;3)6DoF一體機時期:Oculus Quest兼具了無線、移動、6DoF空間定位、高性能等核心要素,在Quest發布后,支持inside-out的6DoF VR一體機成為了主流形態,國內Pico、愛奇藝、NOLO等都相繼推出同形態產品,消費端VR也正式邁開了加速發展的步伐。

預計2022-2024年Meta將發售的新品有:2022年10月有望發布Quest Pro(代號Cambria),預計有望帶動Quest2022年整體銷量,23-24年預計有望發售代號為Funston、Stinson、Carsiff的VR頭顯。

預計Quest Pro會延續Quest 2的部分功能,預計新功能可能體現在AR透視、手部追蹤、眼動追蹤與面部追蹤等,可能采用最新Pancake光學方案;售價或超1000美元;定位上預計主打高端,應用場景偏向辦公,旨在嘗試替代筆記本電腦等相關工作設備,而Stinson預計為Quest的系列后續新品。

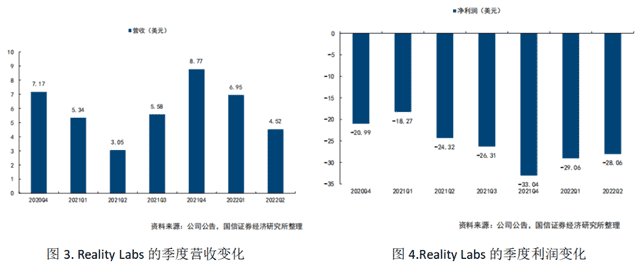

(2)依托Reality Labs聚焦元宇宙,目前處于以補貼換銷量的虧損期

Reality Labs是Meta的元宇宙戰略核心部門,負責Quest VR硬件和軟件、Portal視頻通話設備和Ray-Ban Stories相機眼鏡,以及研究和開發AR眼鏡和其他未來的AR/VR設備。Meta計劃花費數十億美元用于元宇宙研究,重點關注VR和AR技術。截至22Q2,Reality Labs實現營收4.52億美元、同增48%,虧損28億美元、同增15.38%。Reality Labs在21Q4收入大增主要因圣誕季的長效,2021年總虧損達到了100+億美元,Meta在電話財報中表示,預計Reality Labs在2022年的虧損將顯著增加。目前Meta的VR生態還處于以補貼換銷量的虧損期,短期難見拐點。2022年Quest2宣布提價:7月27日,Meta宣布8月1日起Quest 2售價將提高100美元,提價后Quest 2 128GB版本、256GB版本售價為399美元、499美元。

2.3.VR內容生態:自建閉環良性生態、頭部應用收入不斷創新高

Meta已經培育了一個趨于良性的VR生態系統:現象級的VR硬件設備、優質的軟件內容、有效的平臺運營、友好的開發者生態。其中VR內容生態系統除了自有VR游戲內容平臺QuestStore、App Lab和SideQuest,Meta還通過并購收攬多家優質游戲公司,此外,VR元宇宙社交平臺也補充了Meta的內容生態。

1)軟件內容:其中Oculus VR游戲內容包括Quest Store和App Lab兩大核心平臺——Quest Store主要為VR內容應用分發,App Lab是更側重VR內容開發者生態的開源內容平臺。此 外,還有SideQuest平臺承接未能成功在Quest上線的游戲。

2)平臺運營:以Quest Store為例,其頁面布局包括分類搜索、專題定制和本地化語言支持,營銷手段上采用優惠促銷、精準營銷、消息推送等手段增加應用曝光量。

3)經營情況:

A、Oculus Quest是目前全球最賺錢的VR生態之一,為行業樹立了標桿。根據GDC 2022大會中,Meta Quest的內容生態總監克里斯·普魯厄特(Chris Pruett)的主題演講,截至2022年初,Quest Store的營收已經超過10億美元,2020年5月才剛破1億美元。營收的快速增長一方面是Quest2全球高銷量的帶動;另一方面也歸因于其獨特優質的內容生態和開發者生態。隨著Quest 2在2021年的正式發售,Quest Store的營收數據出現了爆炸式的增長,平均每月營收從1240萬美元增至2022年初的5130萬美元。

B、從Quest Store發行看,頭部VR游戲數量翻倍增長。自2019年以來每年只發行100+款內容,截至22年3月,Quest Store應用總數超400款,已有8款內容超過2000萬美元營收,14款內容超過1000萬美元營收,17款內容超過500萬,共有120+款內容超過100萬美元。2021年2月,60+款內容超過100萬美元營收,2020年9月,僅有35款內容超100萬美元。

C、從Quest Store用戶規模看,2021年Quest平臺注冊用戶規模1200萬,2022年有望達2200萬,根據VR陀螺,2025年有望超1億。

2.4.VR游戲:優質、頂尖的游戲內容是平臺賺錢的關鍵

(1)自有平臺

截至22年3月,Quest Store應用總數超400款,截至2022年8月22日,Quest Store排名前十游戲有Beat Saber、Blade&Sorcery:Nomad、Warplanes:Battles over Pacific等,涉及射擊、音樂、健身、戰斗沙盒等題材。其中Beat Games是目前最暢銷的VR游戲之一,由捷克游戲工作室Beat Games研發(Meta已收購),2021年獲得了23億捷克克朗的收入,約為9700萬美元,同比增長65%,該游戲常年蟬聯Quest Store榜首,目前該游戲研發公司是捷克收入最高的游戲工作室。 2022年4月第二屆Meta Quest Gaming Showcase上,Meta發布重點VR新游:《捉鬼敢死隊VR》(索尼影業虛擬現實(SPVR)發行、nDreams開發)、《NFL Pro Era》(橄欖球體育VR游戲)、《Bonelab》(被稱為迄今為止最逼真和沉浸式的虛擬現實游戲之一)、《Espire 2》(由Digital Lode開發、Tripwire Interactive發行的潛行射擊VR游戲)、《The Walking Dead: Saints & Sinners》(Skydance Interactive開發的一款恐怖題材VR游戲)。

2022H1已上線41款新游,模擬類占比最大,共8款,其次為冒險類,共7款,射擊和體育各5款,平均價格在17.99美元-29.99美元之間,其中免費游戲7款,付費游戲占大多數。 截至目前,Quest Store平臺累計銷量最高的VR游戲仍然公司自有游戲《Beatsaber》,截至2022H1,累計銷售收入達1.19億美元,其他游戲累計收入在2000萬-6000萬之間。

(2) Steam平臺

Quest 可以通過串流的方式接入Steam平臺,Steam是維爾福集團下的主機游戲分發平臺,目前是全球VR硬件最大的內容分發平臺,2022H1Steam平臺的VR活躍用戶維持在1.8%,Steam平均活躍用戶1.32億,VR活躍用戶超250萬。隨著VR一體機的崛起,Quest Store平臺的迅猛發展,VR用戶和內容開發者對Steam平臺的依賴度在下降,自有內容生態成為各家VR一體機核心競爭力的關鍵。其中《Half-life:Alyx》霸榜Steam平臺榜首,是平臺20年以來躍升增長的關鍵。 其中Oculus是Steam VR活躍用戶占比最高的品牌,2022年上半年Oculus占比達66.69%,其中Quest2占比49.02%,上半年增加9.4%。

2.5.VR開發者生態:生態友好,內容策略獨特,重視獨立中小開發者

(1)Steam平臺:

Quest 可以通過串流的方式接入Steam平臺,Steam是維爾福集團下的主機游戲分發平臺,目前是全球VR硬件最大的內容分發平臺,2022H1Steam平臺的VR活躍用戶維持在1.8%,Steam平均活躍用戶1.32億,VR活躍用戶超250萬。隨著VR一體機的崛起,Quest Store平臺的迅猛發展,VR用戶和內容開發者對Steam平臺的依賴度在下降,自有內容生態成為各家VR一體機核心競爭力的關鍵。其中《Half-life:Alyx》霸榜Steam平臺榜首,是平臺20年以來躍升增長的關鍵。

其中Oculus是Steam VR活躍用戶占比最高的品牌,2022年上半年Oculus占比達66.69%,其中Quest2占比49.02%,上半年增加9.4%。

APP Lab和Quest Store、SideQuest的區別:App Lab是一個開源的社區應用分發平臺,平臺可以允許開發者嘗試新功能。App Lab于2021年2月推出,一方面其作用是Meta Quest 1和Quest 2的應用商店,另一方面也是官方應用商店的替代方案,相比Quest Store ,App Lab對內容的提交要求稍低,更利于開發者測試和迭代應用,相比SideQuest,開發者更容易使用,對開發者更加友好。

App Lab的目錄包含了大約1200種內容,有完整的游戲、演示、實驗性應用等,應用數量是Meta官方商店的三倍。其代表性的作品是《Gorilla Tag》,這是一款免費游戲,但設計了內購元素,可以與PC版跨平臺聯機。目前它在App Lab上的評論超過3萬6千條,僅次于Meta官方商店的《Beat Saber》。

App Lab背后體現了的友好的開發者生態,是Quest Store內容生態營收跨越式增長及Meta內容生態日趨完善的關鍵。

1)資金扶持內容團隊,收購兼并游戲公司。霸榜Quest Store榜首的游戲《Beat Saber》背后的公司Beat Games,VR吃雞游戲《Population: One》背后開發商BigBox VR均通過收購的方式為內容團隊提供資金支持。

2)重視創作者培訓,重視長尾獨立開發者。除了友好的開發者平臺,Meta同時提供了諸如Oculus Start或Launch Pad等一系列不同的新人訓練營項目,從而鼓勵和支持新人開發者投入到VR的浪潮之中。此外,在大部分應用平臺重視大型開發公司的基背景上,公司重視獨立中小獨立工作室的權益。

3)確保中等人氣應用最大化,重視消費者內容匹配。確保中等人氣應用的最大化以吸引更多開發者開發多樣化內容,重點放在介于熱門和冷門應用之間的內容,更關注當應用的人氣達到前30%到50%時,能否獲得足夠繼續開發應用的收益。除了開發者權益,考慮應用是否和消費者匹配。根據Quest內容總監Pruett:目前VR的潛在用戶來自于游戲玩家群體。

4)內容應用篩選的有效流程。Oculus為Quest應用設定了門檻,通過深度(細節)、時長、精致度(視覺效果)、價值(性價比)四個方面審核,為用戶打造了一個體驗感和價值足夠高的商店。

3、國內:P i c o對標Q u e s t,字節賦能內容優勢

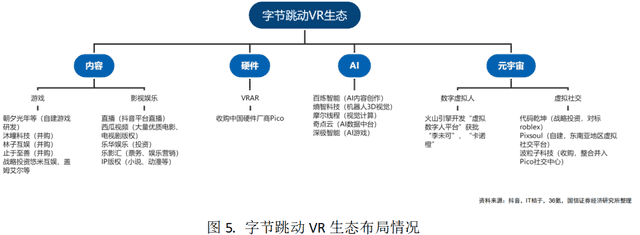

3.1. 字節牽手Pico:相似的路徑,依托字節構建自有VR生態

2021年8月字節跳動以90億元收購國內頭部VR硬件廠商Pico,是近幾年以來VR/AR領域投融資領域最高的一筆交易。自21年收購以來,Pico員工數從幾百人擴張至近1500人,Pico品牌才真正開始本地化。

Pico成立于2015年,專注于VR一體機,歌爾股份是其戰略供應商,現任CEO、創始人周宏偉,畢業于哈爾濱工業大學,曾在歌爾股份任職近十年。2015年,正值國內VR開始爆發其創立了Pico。Pico目前是國內領先的VR硬件制造商,國產品牌VR出貨量排名第一,國內品牌市占率70%,全球市場份額第二,而Quest市占率已達90%,Pico幾十萬的銷售量和Quest仍有較大差距。字節跳動VR生態從內容、硬件、底層技術及元宇宙均有布局,通過自建、并購、戰投的方式構建國內較完善的VR生態。類比Meta收購Quest: 1)字節跳動和Meta擁有中美兩國頂級的互聯網生態;2)Meta和字節均通過收購硬件廠商的方式進入VR行業,Pico硬件各項參數足以和Quest媲美;3)Pico在內容層面的投入策略也全面對標 Oculus。

差異:Meta強于社交,字節跳動強于短視頻。在VR生態上,Meta軟硬兼備,布局早且元宇宙戰略更加長遠,打造全球頂尖VR游戲,其VR內容生態年入10億美元;字節在內容端強于娛樂性內容,而游戲偏弱,硬件及底層技術均通過并購、投資的方式進入。Quest和Pico背靠大樹的生態差異決定了二者VR內容基因差異:Quest內容強于游戲,Pico內容強于視頻內容,Quest和Pico的硬件體驗感基本差異不大,Pico可能通過字節的視頻內容彎道超車。

2021年以前Pico團隊布局側重全球市場,如美國團隊主要負責企業銷售并未大力開拓本土市場,2022年以來Pico背靠大樹,借字節的社交生態加大營銷,補全生態短板,在國內真正開啟本土品牌的擴張之路。西瓜視頻負責人任利鋒、抖音綜藝負責人宋秉華、抖音娛樂總監吳作敏相繼轉崗至Pico。前小米VR業務負責人、虛擬形象社交應用“Vyou微你”創始人馬杰思也被稱加入字節跳動。

1)借字節營銷、電商體系,今日頭條、抖音平臺發布Pico信息流推送、開屏廣告,電商包括直播賣貨、達人投放等

2)投放綜藝節目,模仿手機硬件廠商冠名、中插等營銷方式,重金投放虎年春晚、浙江衛視《王牌對王牌》等節目

3)發起“Pico3D大片重燃計劃”營銷活動,上線迪士尼、環球、索尼影視、派拉蒙及獅門旗下的經典3D影片,免費大片100部+ 4)建立線下高端品牌門店,健全線下營銷體系(221個體驗點,包括5個體驗點+141個專區店+75個授權店);開展買設備送游戲內容等活動。

3.2. Pico硬件:Pico硬件產品性能媲美Quest,帶動中國VR消費級市場

Pico出貨量暴增,帶動中國VR本土消費級產品啟航。從中國市場看,2021年Pico出貨量50萬臺,而2022H1Pico出貨量已達42萬臺,其中22Q1出貨量16萬臺(國內出貨量約為16萬臺,市占率64%),22Q2出貨量26萬臺(國內出貨量23萬臺,市占率近70%,21Q4 Pico市占率僅38% ),22Q2出貨量同比增長近8倍。Pico被稱調高了原定的2022年VR銷售目標,從100萬臺增加至約180萬臺,Pico4的上市有望帶動Pico銷量更上一個臺階。因22年初以來的大力營銷,Pico對中國VR消費級市場有顯著貢獻,2022Q2中國VR/AR消費級設備占比達74.8%,去年同期為35.9%。從全球市場看,22Q1-22Q2Pico在全球市場的市占率分別為6.18%和11.16%,分別同增72%、81%(不同口徑導致和前文數值略有偏差),Meta全球占比略下滑或可和其提價有關,Pico是全球市場唯一市占率提升的品牌,索尼、Valve和愛奇藝均略有下滑。

Pico是專注于硬件的VR企業,2015年以來已推出手機盒子1個系列、一體機2個系列共計11款產品,2015年12月和2017年5月曾推出兩款手機盒子產品 Pico1和 Pico U,VR一體機產品包括NEO系列和小怪獸G系列,目前最新產品是Pico Neo 3 VR一體機,相比Neo2,Neo3價格親民、性能提升,是市面上消費級產品中性價比較高的一款。 最值得矚目的是2022年9月-10月Pico將發布Neo 4系列產品,Pro版本還支持面部識別、眼球追蹤,和以往產品不同,Pico4的亮點主要體現在:1)相比Pico以往產品的菲涅爾透鏡,新款有望采用Pancake光學方案,降低頭顯厚度和重量;2)有望應用彩色透視功能(See-Through);3)有望實現瞳距無級調節;4)有望實現裸手識別,其中Pro版本有望實現眼球追蹤和面部識別。

Pico新款硬件性能、技術實力足以和Quest媲美。以Pico Neo3為例,硬件參數指標略超Quest2,在屏幕、視場角等方面優于Quest 2。1)Quest2采用前置電池方案,易受力不均勻有下墜感,頭顯重量503g,Pico Neo3采用后置電池后置方案,佩戴舒適感更好,頭盔重量395g;2)Quest2屏幕分辨率1832*1920,采用Fast-LCD方案,Pico Neo3屏幕分辨率3664*1920;3)Quest2電池容量3640mAH,Pico Neo3電池容量5300mAh;4)視場角Pico Neo3略好于Quest2。對比即將上線的Pico 4和 Quest Pro,二者除了共通新增功能面部識別、眼球追蹤,最大的亮點二者有望都采用Pancake 光學方案,同時在瞳距調節、視場角、分辨率較市面上所有產品均有較大改善。 對比Pico和Meta的專利應用數,兩家公司整體數量接近,技術儲備實力上也逐漸接近,其中涉及到VR核心技術機器視覺的專利應用數也相當。

Quest2提價后,Pico Neo3有明顯的價格優勢。從價格維度,Pico Neo 3(先鋒版)以京東價格做參考,128G/256G版本價格分別為1999元/2199元,實際促銷價格為1799/1999元,Quest2以亞馬遜價格做參考,128G/256G到手價格分別為3043.6元/3720.73元,不含關稅價格為2629.52元/3224.21元。 Meta從2022年8月1日起,Quest 2的128GB版本將從原來的299美元漲價至399.99美元,而256GB版本則從原來的399美元漲價至499.99美元。漲價原因是產品的制造和運輸成本不斷上升,提價可以繼續增加在突破性研究和新產品開發方面的投資。

3.3. Pico內容生態:和Quest差距較大根本因中美環境差異,借字節生態努力追趕

Pico和Quest實力懸殊的關鍵是內容生態的差距。目前市場最大的VR內容分發平臺是Steam,內容應用數6574個,Quest包括三個內容平臺合計4952個應用,而Pico內容平臺應用數191個。Pico內容應用從數量上內容業態豐富度、甚至開發者生態都和Quest有極大的差距,核心原因還是國內的VR內容生態掣肘Pico整體生態。

1)海外游戲的過審問題。海外主流游戲平臺游戲需要在國內審核機制過審后才能上國內平臺,導致部分全球頂級游戲大作無法在國內市場暢通;2)中國本土強手游,輕主機的大環境,國內VR游戲開發稂莠不齊。國內手游市場及開發實力更強,缺少主機游戲的底蘊和基因,一方面VR游戲開發實力弱,缺乏標桿性頂級大作,另一方面國內VR游戲盜版問題較嚴重;3)客廳文化的差異。國內手游有較強粘性,引流至客廳場景仍然需要時間培育,國外Quest用戶主要為PC游戲資深玩家,國內3A主機游戲內容偏弱,因而Pico結合字節的優勢從影視切入也是路徑之一;美國人均住房面積為67平,中國這一數值為41平,VR游戲大多需要一定面積空間,客廳大小也是制約國內VR體驗感的關鍵因素。4)投入時間差異。Meta投入8年時間,百億美金VR內容生態才出具規模,Pico借字節才剛剛開始啟動內容生態的建設,未來任重道遠。

在字節加持之下,2022年是Pico加快內容生態建設的元年,Pico的內容生態主要包括游戲、影視、直播和虛擬社交,其中游戲主要在Pico Store平臺,影視和直播主要基于Pico的內置應用。VR直播是Pico內容生態彎道超車的重要應用,字節賦予Pico區別于傳統VR內容生態不同的基因。

1)游戲

Pico的游戲內容一方面來源于自有Pico Store,另一方面Pico可以串流到Steam平臺,1)從數量上看,目前Pico總應用數維持在200款左右,其中游戲占比約75%,Steam平臺約6500 款,Steam獨占內容占比80%。1)從品類上看,Pico缺乏重度游戲品類,Pico的游戲類目益智休閑類占比最高達42%,其次為動作射擊、冒險解密、運動健身等類目,相比海外重度3A大作VR游戲《半衰期:愛莉克斯》等,Pico從質量、數量上仍然略遜一籌。2)從價格上看,Pico VR 90%以上內容付費,價格在9元-140元之間,明顯低于Quest Store游戲,目前Pico采取買硬件送游戲的促銷活動。

2022H1 Pico Store上線42款新作,35款為海外引入,7款國內作品,其中品類較多的為射擊類、動作類,免費內容6款,付費內容價格區間在21.9元-99.9元之間,顯著低于Quest Store17.99-29.99美元的價格區間。從游戲開發層面,目前尚未看到Pico公開層面的內容篩選策略或規則,相比Quest和開發者共建生態,Pico在開發者生態仍然處于起步期,且更側重于視頻內容制作。

根據Pico Store公布的2021年年度VR游戲評選榜單,多人射擊FPS《超能軍團(Hyper Dash)》獲年度VR游戲大獎。值得注意的是,芒果超媒旗下VR社交內容芒果幻城上線Pico 內容平臺,非游戲內容共7款,影片4部。

2)影視

Pico的影視內容多采用外部合作方式,行業內目前尚無完整的VR內容生產體系,Pico有望成為VR影視內容的破局者。1)2022年Pico和迪士尼、索尼、環球、派拉蒙、獅門等好萊塢電影公司開展VR原生內容合作,目前漫威宇宙超級英雄電影等超150部3D版電影被引入Pico視頻;2)Pico和芒果TV、Bilibili等流媒體平臺及VeeR、央視頻VR等展開合作關系,進一步擴充內容豐富度;3)Pico也計劃扶持VR內容創作者,針對專業VR內容制作機構、VR技術型公司和VR內容創作者推出激勵計劃;4)針對影視內容,公司舉辦“Pico超沉浸觀影計劃”和“3D大片重燃計劃”。 和國內成熟的長視頻內容對比,VR的OGC全球優質內容只有500多部,每年新增產量80-100部,總時長約20多小時,而長視頻內容每年達5萬小時以上,相比之下,國內VR影視內容整體缺乏成熟的制作產能體系。

3)直播

2022年Pico舉辦了王晰、鄭鈞、汪峰3場直播演唱會。其中7月2日的汪峰VR樂享會,微博相關詞條曝光度已超1.9億,讓VR線上演唱會這一形式走進大眾視野。鄭鈞、汪峰的演唱會也均采用8K3D180°VR+實時互動的形式,讓VR直播體驗大幅提高。演唱會不僅探索了高清實拍直播,還進行了傳統實景舞臺和虛擬美術視覺的融合,打破次元、空間限制。 6月17日A-SOUL于Pico首次開播,區別于其他 VR 直播形式,本次直播場景、主播形象均為虛擬建模,主播通過動作捕捉技術實現互動。本次直播共吸引超 8000 人報名觀看,報名人數超汪峰 VR 直播演唱會。 8月Pico推出國內首個VR小劇場,承辦Live House音樂演出、脫口秀、相聲等內容形式,2022年卡塔爾世界杯期間,Pico也將推出觀看直播活動。

4)虛擬社交

Pico發力VR虛擬社交,字節不斷整合元宇宙內容資源。在VR內容社交方面的應用,Pico主要以Pico Home為主,官方定義為“多人社交觀影”的應用,用戶可以 DIY 自己的虛擬化身,進行語音交流、肢體互動,一起觀看第三方視頻。Pico Home場景對標VR Chat》、Horizon Worlds、Rec Room等。 字節跳動對虛擬社交投資持續籌碼,2022年并購一家專注于二次元虛擬社交世界的科技公司“北京波粒子科技有限公司”,波粒子科技創始人馬杰思任職字節跳動Pico社交中心負責人,負責 Pico 社交業務,被收購后原有團隊50余人也整體并入Pico社交中心,馬杰思是前小米VR負責人,曾創作虛擬形象社交娛樂應用《Vyou 微你》。

風險提示:宏觀經濟下行,消費電子需求變弱;VR/AR消費級市場不及預期;本土內容生態建設落后;行業處于燒短期難見盈利拐點